保單借款是什麼?

可能有人看到保單以為就是單純的「保險」,搞不太懂為什麼可以拿來借款,實際上保單同時也是一種具現金價值的金融商品,尤其是儲蓄/理財型保單。

這種保單的本質就是「被關在瑪利亞之牆內的 ETF 」,比起傳統出事才給錢,更像是一種附帶理賠功能的委託理財,透過犧牲理財的流動性建立長期契約,把錢定期交給保險公司管理,用理財自由換取資金的安全與保障,避免被市場巨人一口吃掉(尤其是槓桿巨人)。

保險公司利用你的資金進行投資獲利,隨著時間經過,這些錢可以滾錢,累積所謂的「保單價值準備金(保價金)」。

- 你繳費用

- 保險公司把費用扣掉營運成本

- 這筆錢變成保價金

- 保價金被拿去投資,錢滾錢、利滾利

- 你滿足任一條件後(解約、期滿、身故),就可以領出一大筆保價金+利息

而保單借款的正式名稱是「保險契約質借」,意思是你以保單存下的現金價值作為擔保,向保險公司借錢。

你先把錢繳進保單裡 → 保單累積現金價值 → 有需要時向保險公司「預支部分金額」。

保險公司並不是直接從保險金裡撥錢給你,而是以保單價值準備金為抵押,給你一筆可動用資金,類似於從存錢筒拿錢,但這存錢筒會跟你收利息,不還就吃本金。

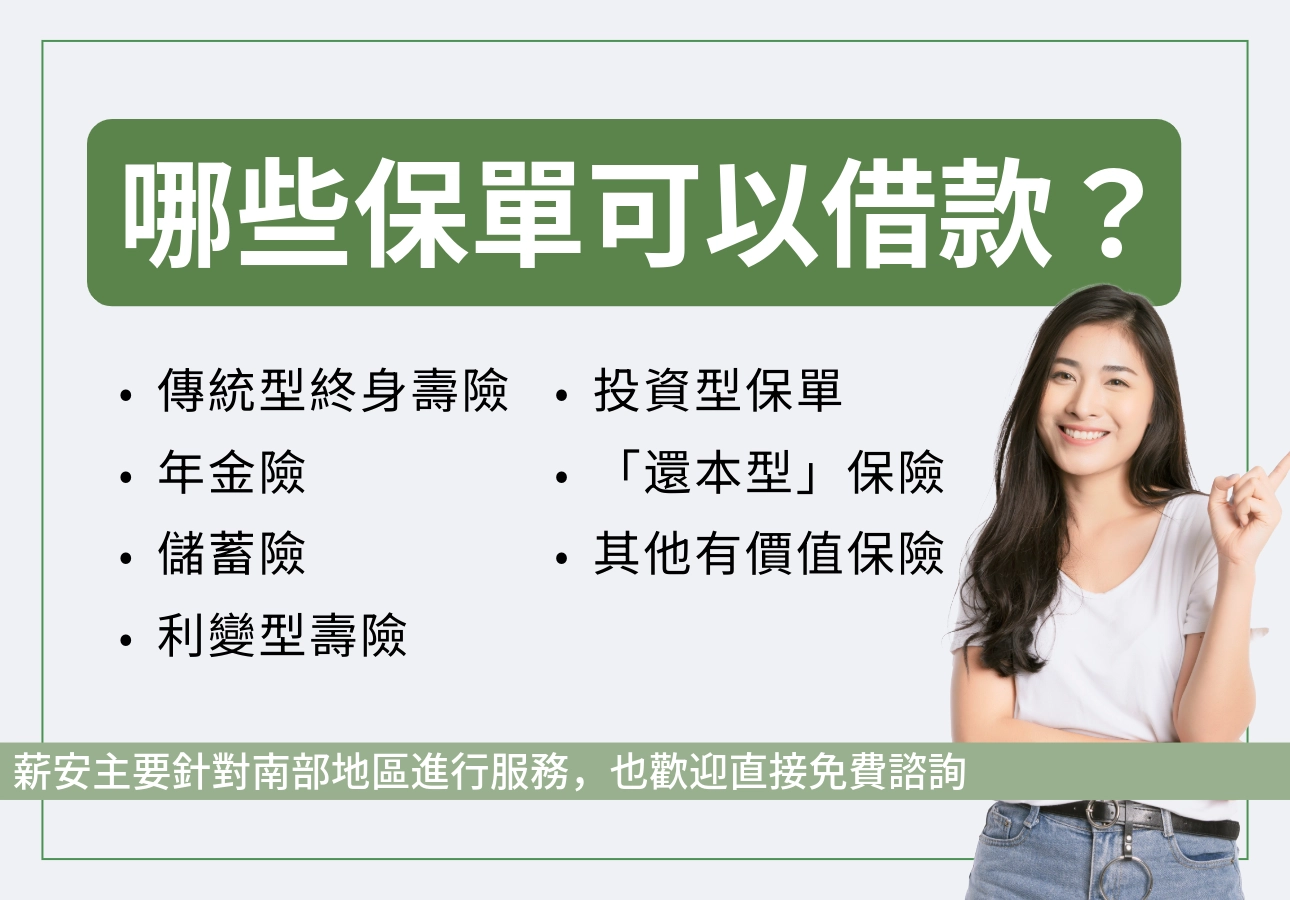

通常能借的保單都有長期現金價值,例如以下這些:

- 終身壽險

- 還本型壽險

- 投資型保險(部分可)

- 儲蓄險

而定期壽險、醫療險、意外險這些「純保障型保單」通常沒有現金價值,所以不能借。

保單借款能借多少?

原則上:可借金額 ≒ 保單現金價值 × 80% ~ 90%

舉例來說如果這張保單現金價值 20 萬,則最高可借 16 ~ 18 萬。

但各家保險公司上限跟方案略有不同,有的保單會因繳費年期短、紅利型等因素折減。

另外,投資型保單(變額壽險)通常僅能借「已實際累積的帳戶價值」,且會受市場漲跌影響。

保單借款利率怎麼算?什麼時候適合用保單借款?

大多數人聽到「利率」就以為跟銀行一樣有浮動、分期,但其實保單借款有兩種利率機制。

| 類型 | 說明 | 常見範圍 |

|---|---|---|

| 固定利率型 | 借款利率在契約簽訂時已固定不變 | 約 5% ~ 8% |

| 變動利率型 | 利率會隨市場(如郵儲利率、保險公司公告利率)變動 | 約 2% ~ 6% |

保險公司每年會公告「變動利率標準」,通常會比銀行信用貸款略低,但比房貸略高。

假設你有一張壽險保單,現金價值為 20 萬元,保險公司公告變動利率 3% ,則:

若借出 10 萬元,利息= 10 萬 × 3% = 3,000 元/年。

利息採「逐日計算」,提前還款利息也可減少。

還款時要一次把借的本金跟利息還清,越早還清、利息越低。

千萬別小看這點利息!利息會從保單價值中自動扣除,時間放久了甚至會吃光保價金,甚至讓保單中止。

保單借款利率高嗎?與其他借款方式比較

保單借款利率高不高,其實要跟其他借款方式比較才看得出來,比較起來算是挺優惠的。

| 借款類型 | 利率區間 | 是否需要信用審核 | 是否需擔保 | 可借金額上限 | 備註 |

|---|---|---|---|---|---|

| 保單借款 | 約 2%–8% | 否 | 以保單為擔保 | 約現金價值 80–90% | 利息逐日計 |

| 信用貸款 | 約 6%–15% | 是 | 無 | 依銀行核定 | 過件需聯徵 |

| 信用卡預借現金 | 約 14%–20% | 否 | 無 | 視額度而定 | 手續費高 |

| 房貸 | 約 2%–3% | 是 | 房屋擔保 | 可達房價 70% | 申請程序繁瑣 |

所以嚴格說來,保單借款的利率介於房貸與信貸之間,屬於「中低利」選項。

但它比信貸跟房貸好的地方在於:不用聯徵、不查收入、不用等。

保單利率這麼低,為何還是有人虧錢?

主要原因有三個:

- 利息會「自己長大」

跟銀行信貸不一樣,如果借款後沒繳利息,利息會自動併入本金再計算,形成惡性循環。

也就是說,放太久不管,利息越滾越多,最後可能超出保單價值。

- 保單失效風險

當借款加利息超過保單現金價值,系統會自動終止保單,連附帶的保障條件也消失。

所以務必定期查詢保單餘額,至少半年看一次,有借錢就快點還掉利息。

- 變動利率會上升

有些人以為借款利率會永遠固定,其實若簽的是變動利率型,市場升息時,保險公司也會調高利率。

因此,要留意每年公告的保單借款利率。

什麼時候適合用保單借款?

雖然聽起來方便,但不是所有情況都值得借,而且保單借款也有缺點。

建議使用保單借款的時機

- 短期資金周轉(例如急用、稅款、臨時醫療支出)

- 不想讓聯徵留下紀錄

- 不確定要不要真的貸那麼久

不建議使用保單借款的情況

- 長期資金需求(因利息累積快,長期挪用很可怕)

- 沒繳保費或快被借光,已接近保單失效邊緣

- 打算短期內繳清整張保單

保單借款利率的還款方式

與銀行貸款不同,保單借款沒有固定期數與月繳金額。

你可以隨時部分還款、一次還清、只繳利息,暫不還本金——但記住,若你長期不繳,保單可能會累積太多利息然後變氣球爆掉,什麼都沒了。

當然也可以選擇從紅利、儲蓄分紅中自動抵扣利息,但那會減少未來的分紅金額……沒急迫需求只能動到保單的話,就還是別動吧。

哪些保險公司保單借款利率最低?

這是根據 2025 年的保險公司保單借款整理的利率,實際上請依據官方網站、保單類型與負責業務的說法為主:

保險公司保單借款申請方式

目前各大保險公司都支援 3 種申請路徑:

- 線上申請(官網或App)

最快 10 分鐘線上撥款。

須輸入保單號、身分證字號、OTP 驗證。

- 電話申請

客服確認身分後匯入指定帳戶。

- 臨櫃申請

適合金額較大或需現場文件確認者。

保單借款有什麼風險?會影響理賠嗎?

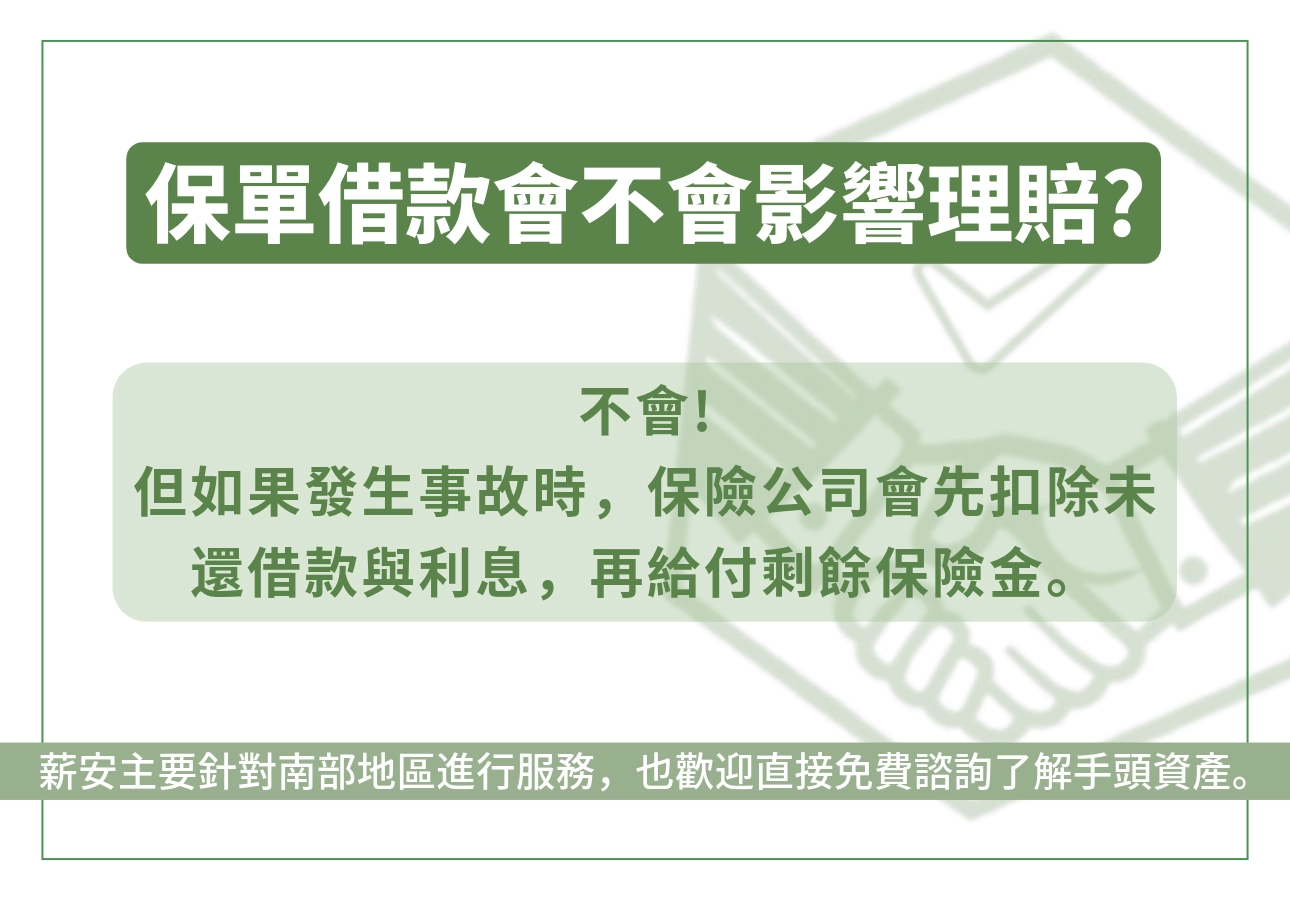

只要保單仍有效,就不影響理賠。

但若發生事故時保單仍有未償還借款,保險公司會先扣除未還本金與利息,再給付餘額。

舉例:保險金 100 萬 - 借款未還 10 萬 - 利息 2 千元 = 實領 89.8 萬。

保單借款的 5 個常見誤區

- 誤以為是免利息的錢

以為只是抵押在自己保單內,其實仍有利息計算,還會直接變成借款本金的一員,增加還款負擔。

- 以為不還也沒差

累積的利息有可能會吃掉保單價值、導致失效。

- 以為利率比信貸低就一定划算

不一定,要看保單回報率與借款期間,時間拉長絕對不划算。

- 沒注意變動利率公告

利率上升後,還款壓力會慢慢增加……然後爆掉。

- 同時借太多張保單

短期現金流雖解決,但長期保障被削弱,不建議動到太多張保單。

保單借款 vs 解約:哪個比較好?

這是很多人問的,畢竟缺錢的時候,只有解約跟借款兩種選擇(身故不是選擇,也不建議選擇)。

| 項目 | 保單借款 | 保單解約 |

|---|---|---|

| 是否保留保障 | 是 | 否 |

| 是否立即領到錢 | 是 | 是 |

| 利息或損失 | 有利息支出 | 有解約損失 |

| 是否影響日後紅利 | 會 | 解約後無紅利 |

| 適合時機 | 只想暫時周轉 | 不打算繼續持有保單 |

想保留保障或繼續儲蓄,只是短期缺小錢就可以考慮保單借款;打算直接結束保單才解約。

保單借款利率 FAQ

Q1:保單借款多久要還?

沒有固定期限,但建議不要太久,時間越長利息越高,利息還會滾進借款本金裡面一起生,很可怕。

Q2:利息可以自動扣嗎?

可以,保險公司會從現金價值中自動扣,但要注意避免保單失效。

Q3:提前還款會有違約金嗎?

沒有,通常可隨時還清,依保險公司條約而定。

Q4:我有兩張保單,可以同時借嗎?

可以,各自獨立計算。

Q5:信用不良可以用保單借款嗎?

可以,因為不查聯徵、不看信用分數,但不建議長期這麼做,會讓資金困境變得更加窘迫。

Q6:年利率會每年變嗎?

若是變動型會隨市場調整,通常每季或每半年公告一次,請注意保險公司公告。