保單借款怎麼還?一次讓你知道!

保單借款是向自己保單借錢,金主其實是保險公司。由於你是以保單「現金價值」為擔保來借錢,因此還款方式不像信用貸款那樣硬性規定固定期數還本。

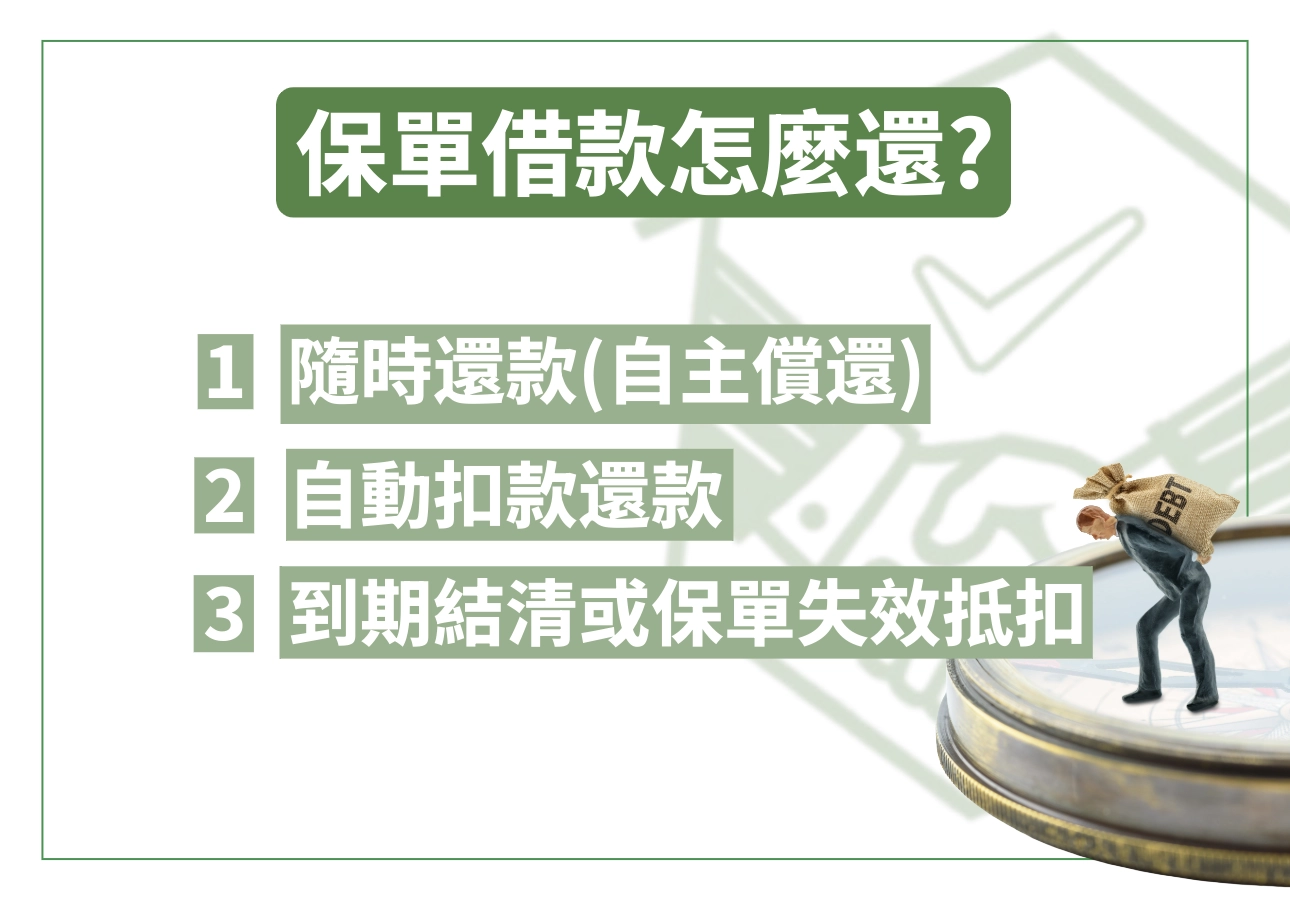

以下是三種常見的還款方式:

1. 隨時還款(自主償還)

你可以隨時主動繳回借款金額,想分批還也可以。沒有限制一次還清,甚至可以只還利息不還本金。

2. 自動扣款還款

有些保險公司提供帳戶自動扣款,只要帳上有錢,就能固定還一點本金或利息,避免利息越滾越高。

3. 到期結清或保單失效時抵扣

你一直沒還,未來保單終止、退保或身故時,保險公司會從保險金中直接扣掉本息。但這種做法風險高,可能會導致:

- 實際領到的保險金大幅減少

- 保單因負債過高而提前失效

| 還款方式 | 說明 | 優點 / 缺點 |

|---|---|---|

| 隨時償還本金/利息 | 你可以自主選擇何時還,還多少本金或利息都可以。 | 彈性高,能依還款能力調整;但若長期不還利息,本息可能滾大。 |

| 線上繳/APP/網銀還款 | 許多保險公司提供線上平台讓保戶查詢借款資料並線上還款。 | 方便、即時、全年無休。 |

| 臨櫃繳款 | 親自到保險公司營業所或指定繳款窗口,提供保單借款帳號或借款憑證還款。 | 適合較大金額或需要當面確認的操作。 |

| 保單扣款/自動轉帳 | 保險公司或契約有自動扣款機制,可設定從銀行帳戶定期扣款還利息或本金。 | 減少忘記還款風險。 |

| 到期抵扣/理賠時扣除 | 一直沒償還借款,保單終止、退保或發生保險事故(如身故)時,保險公司會從應付金額中扣除未償本息。 | 風險高,可能導致實際給付額大幅縮水。 |

保單借款要怎麼還?

- ATM / 銀行轉帳還款

很多壽險公司支援透過銀行 ATM 或網銀轉帳還款,將應還金額匯至保險公司指定帳戶即可。

例如:富邦人壽保單借/還款頁面就提到可至 ATM / 銀行/郵局(便利店機構)繳款。

- 線上還款 / 網路平台繳款

保戶可登入保險公司官網或保戶專區,選擇「保單借款還款/還款專區」,線上繳交本金與利息。

舉例:新光人壽就提供「線上保險單還款」功能,讓保戶隨時查詢與繳款。

- 臨櫃繳款 / 客服中心繳款

若你偏好面對面操作,也可以帶著保單、身份證件到保險公司營業處或指定服務據點繳款。許多公司允許現金、支票或匯票方式。

富邦人壽的借/還款說明就指出可「服務人員列印後遞交」繳款。

- 便利商店繳款

部分壽險公司支援在便利商店繳款,例如透過 ibon、FamiPort 等機台輸入保單號與繳款金額進行還款。

南山人壽在其保單還款說明中就提到可至統一超商 ibon 或全家 FamiPort 處理還款。

- 銀行匯款 / 匯入指定帳戶

有些壽險公司允許你用銀行匯款方式還款(電匯或活期帳戶轉帳),並提供匯款帳號;要記得保留匯款憑證以資佐證。

凱基人壽在其保單借還款說明中就有這樣的方式。

| 步驟 | 說明 |

|---|---|

| 查詢借款本金與利息 | 在繳款前,先透過官網、客服或保戶平台查詢「未償本金 + 已生利息」。 |

| 選定還款方式 | 根據自己的便利性選 ATM、網路、臨櫃、便利商店等繳款方式。 |

| 繳款 | 實際把本金與/或利息匯入指定帳戶或繳交保險公司。 |

| 取得憑證/收據 | 通常會有繳款收據或網路交易紀錄,保留做為後續查核依據。 |

| 確認保單效力 | 繳款後再查一次保單狀態,確保保單仍有效、保障不中斷。 |

保單借款利率是多少?

保單借款利率,就是你向保險公司借用保單「現金價值」時,所需支付的年利率。雖然錢是你「自己保單裡的錢」,但只要借出來,就會開始計息。

小提醒:這個利率跟信用卡利息、信貸利率不同,是保險公司自行訂定的內部利率,並非市場公開利率。

台灣多家主要壽險公司的保單借款年利率大約落在 3%~8% 之間,但實際會根據你投保的商品類型、投保時間、保單利率結構有所不同:

| 保險公司 | 一般保單借款利率 | 備註 |

|---|---|---|

| 國泰人壽 | 約 4.25%~6.50% | 依不同保單商品計算 |

| 新光人壽 | 約 3.75%~6.00% | 有些舊型保單利率偏高 |

| 富邦人壽 | 約 3.50% 起跳 | 依投保當年利率而定 |

| 台灣人壽 | 約 4.00%~5.75% | 預定利率越高,借款利率通常越低 |

保單借款多採單利計算,但會按日計息,也就是你借幾天,就會算幾天的利息。舉例來說:

- 借款金額:10 萬元

- 年利率:6%

- 借滿 1 個月(30 天)

- 該月利息約為:10 萬 × 6% ÷ 365 × 30 ≒ 493 元

雖是單利,但你長期不還,未繳利息會滾入本金中,最後「變相複利」,還款壓力就大了。

保單缺點有哪些?

很多人買保險都是出於保障的需求,但保單並不是萬能,尤其是在不了解細節的情況下貿然簽約,可能會讓你在真正需要時發現:保障不如預期、資金調度不靈活,甚至白繳多年保費卻領不到理賠。

1. 提前解約損失大

許多保單在前幾年解約,現金價值極低,可能拿回的金額大幅低於你累積繳的保費。這讓急需用錢時,反而可能賠錢出場。

儲蓄型保單尤其容易出現這種情況。

2. 報酬率低於預期或低於通膨

就算保單承諾有利息、增值或配息,但在扣除保險成本、手續費後,實際報酬率可能偏低。與銀行定存或其他投資比起來,購買保險作為理財工具,有時報酬不如預期。部分儲蓄險在短期間的年化報酬率甚至比定存還差。

更別忘了,若通貨膨脹率持續上揚,保單的實際購買力可能會被侵蝕。

3. 流動性差,資金調度不靈活

保單不像銀行存款或活存,資金通常綁在合約期內,若中途要拿錢出來往往會有懲罰或解約損失。這種「資金鎖定效應」對臨時用錢需求高的人來說是很大的缺點。

4. 保單借款有利息、並可能導致保單失效

如果你從保單借款,即便利率看起來低,也會計息。若長期不償還借款利息或本金,累積起來可能會拖垮保單價值,甚至使保單失效。

投資型保單、利變型保單等在收益不佳期間,更有可能面臨此風險。

5. 保單條款複雜,除外條款多

保單中常有「除外責任」、「保險事故定義」、「等待期」等條款。如果不仔細閱讀,很可能在理賠時發生爭議。許多保戶以為買了就保障全面,卻在關鍵時刻才發現該事件被排除在外。

6. 無法保證收益,尤其是利變型、投資型保單

利變型或變額型保單將部分保費投入投資標的,其保單價值會受到市場波動影響。有時標的回報不好時,保單增值部分可能少於預期,甚至虧損。

有些月配息保單還可能因淨值下降而停止配息,未來只能等待身故給付或保單到期給付。

7. 保單變更、調整難度高

將來你想改保額、保障內容,常常得重新核保或調整條款。尤其年紀變大或健康狀況改變後,重新買新的保單可能面臨更高費率或更嚴格限制。