保人是誰?先搞懂名詞定義

「保人」:當借款人本身某些條件不夠、銀行或金融機構感覺有風險、不太願意核貸時,借款人可以主動提供一位信用良好的第三方站出來擔保,這位第三方就是保人。

- 如果貸款需要保人,通常是因為自身條件尚有欠缺。

- 貸款保人條件包含年齡、國籍、穩定收入、良好信用、財力證明、負債比、甚至職業背景等。

- 保人不是「幫忙簽個字就好」的角色,而是有實質責任、風險的角色,對方沒還錢就換你還錢。

- 借款人與保人雙方都應該清楚貸款保人條件、責任、契約內容。

注意,銀行根據《銀行法》第 12-1 條是不能主動要求借款人提供保人喔!

但再細分一點:保人有分「一般保證人」、「連帶保證人」。

「一般保證人」通常當借款人無法還款、銀行已向借款人主張無果時,再轉向保人。

「連帶保證人」責任更大:借款人一旦出問題,銀行可以直接向保人要錢,不一定只追借款人。

因此,當你被邀請當保人,必須先問清楚:是要當「一般保證人」?還是「連帶保證人」?因為貸款保人條件與責任順序差很多。

為什麼銀行會要求保人?背後的邏輯

有些人會困惑說:「如果我條件很好,銀行為什麼還要貸款保人條件好的保人?」、「借款人條件不好,我們幫他找保人,符合貸款保人條件,銀行就安心了?」

銀行這樣做,主要是因為以下原因:

- 風險分攤

借款人若信用評分低、收入不穩、負債比高,銀行會要求符合貸款保人條件的保人以降低風險。

- 補強信用或財力條件

舉例自由工作者、年齡偏大、信用瑕疵、信用小白……等等,銀行會要求貸款保人條件。

- 提高過件率或降低利率

提供貸款保人條件好的保人可以改善審核條件,有時甚至可以爭取比較好的信貸成數或年利率。

所以,當有人問你「保人就保人,為什麼要確認貸款保人條件」時,這些是銀行可能有的邏輯(依實際情況會變)。

而你是否願意承擔這樣的角色,值得好好想想,讓我們先理解貸款保人要具備什麼條件,才能被銀行承認。

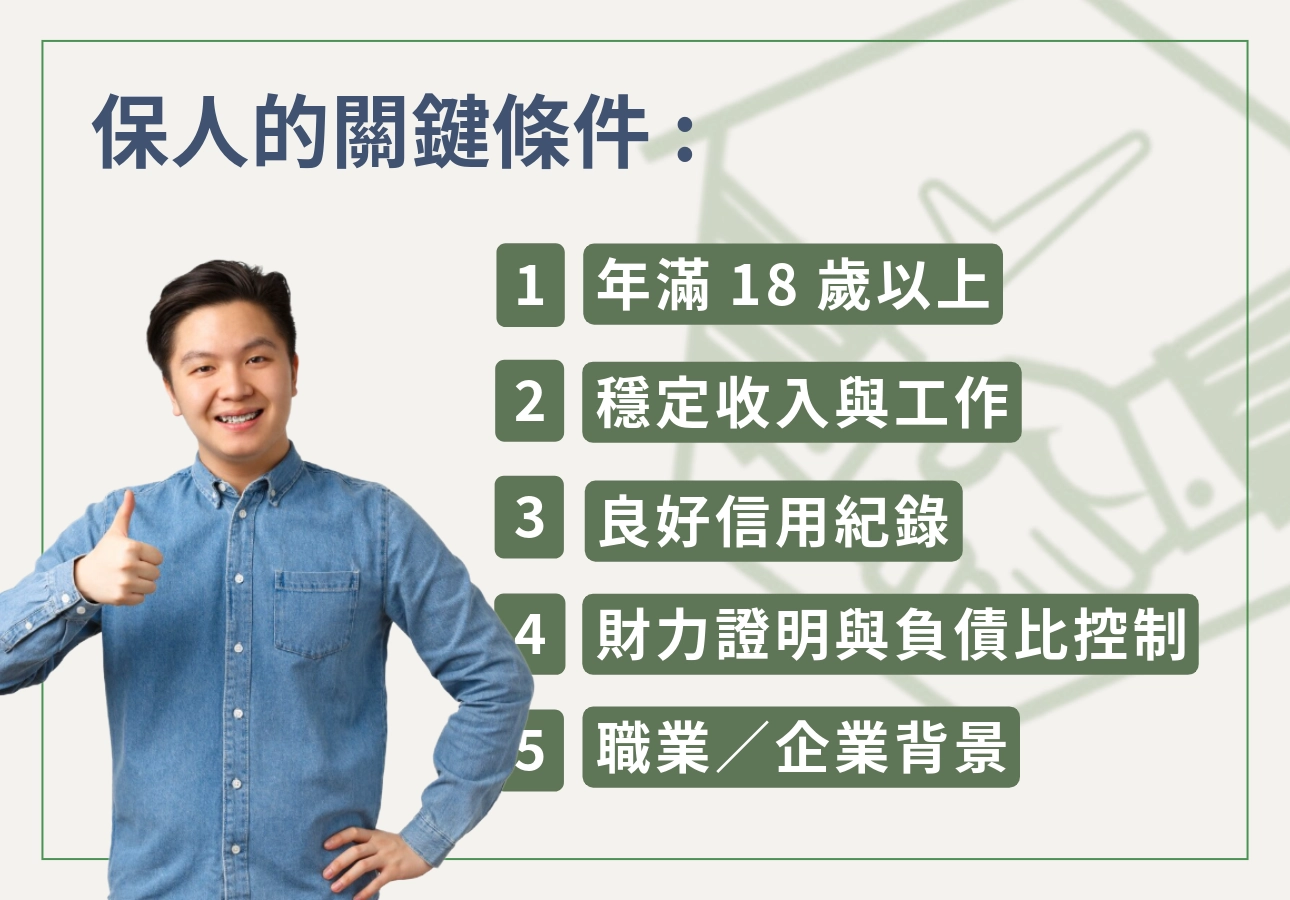

貸款保人需要什麼關鍵條件?

如果你考慮成為保人,或需要保人,最重要的事情是:哪些條件銀行才會重視?

- 年齡與國籍

保人要是中華民國國民,年滿18歲以上。

- 穩定收入與工作

銀行希望保人有穩定的職業、收入來源,這才符合貸款保人條件的基本要求。

不一定要是高薪職業,「穩定」比「高」還重要。

- 良好信用紀錄

包括信用卡繳款、貸款繳款紀錄正常,沒有嚴重的貸款遲繳問題,貸款保人本身不能條件過差,信用評分至少要達到 600 分才會被銀行接受(信用分數 600 分是貸款基礎門檻)。

- 財力證明與負債比控制

貸款保人需提供財力證明(薪資轉帳、扣繳憑單、存摺往來等),且負債比(DBR22)不能太高。

名下若有貸款、信用卡債務,銀行會看負債與收入的比例,像是名下貸款的月付金額不宜超過月薪的 60 %。

- 職業/企業背景(視不同銀行而定)

有些銀行偏好職業穩定、資歷佳的貸款保人條件,比如公務員、醫師、金融體系從業員。

雖不一定強制,但確實能提高過件率。

| 條件 | 重點提醒 |

|---|---|

| 年齡/國籍 | 必須是合法國民、成年 |

| 收入/工作 | 穩定為主,至少在職時間/收入來源可信 |

| 信用紀錄 | 無重大違約/逾期,信用評分良好 |

| 財力證明 | 薪轉、扣繳憑單、存摺,有實證資料 |

| 負債比 | 名下債務未拖累自己還款能力 |

| 職業背景 | 穩定職業有加分,但非絕對必要 |

常見貸款情境中的「貸款保人條件」差異

不同種類的貸款(房貸、車貸、信貸、企業貸款)對貸款保人條件的要求會有些許差距。

房貸的貸款保人條件

對於房屋貸款,若申請人信用或收入有瑕疵,銀行可能會要求房貸保人。

常見需要保人的原因包括:申請人信用不良、收入證明不足、年齡偏高……等。

房貸保人要有穩定收入、良好信用,但銀行也可能看屋主或保人是否為親戚、是否擁有房屋為自住或投資用等……綜合評估。

車貸的貸款保人條件

車貸雖然金額通常低於房貸,但因為車輛折舊快、風險較高,若申請人條件不佳,車貸也可能需要保人,以免沒人還錢,結果車拖了發現沒殘值。

車貸保人除了信用之外,也看重財力證明,資料常見需準備:身分證、第二證件、銀行存摺封面、在職證明、薪轉半年以上、勞保明細等。

信用貸款的貸款保人條件

信用貸款若申請人條件弱,銀行可能要求保人。

信用貸款因為沒有擔保品,連帶保人的條件也會比較嚴格:職業較優、財力證明齊全、信用良好。

企業貸款的貸款保人條件

對公司貸款,保人的角色更加複雜,通常來說會默認是老闆或負責人。

如果銀行判斷老闆的信用還可以但不夠,才會需要保人,並且會考量該保人的企業信用、資產負債、擔保品或個人保人的信用,例如信用評級良好、財務穩定、職業穩定、無重大債務……等等。

當保人之前務必知道的貸款保人條件細節!

在實務操作中,有些細節容易被忽略,但對借款人或保人來說,都可能造成大坑。

- 負債比

很多人只看「收入有沒有」卻忽略「名下還有多少其他負債」。

保人如果已經背很多貸款、信用卡債,銀行可能會認為你風險高,畢竟你自身都難保,還為他人作保?

- 在職年資

工作若不穩定、專案工、自由業、兼職者,或是頻繁更換工作,除非其他證明夠硬,否則銀行都可能認為收入不穩。

- 信用記錄的「厚度」

借款人跟保人的信用記錄如果太新、沒有足夠信用歷史,甚至是信用小白的話,銀行都可能有疑慮。

- 當保人可能要付錢

有時候貸款是「擔保品(物保)」,像是房屋、車子……等等,沒付錢就是直接回收抵債的。

但保人是「人保」,沒付錢是找保人要錢,要付起清償責任的,而且信用也可能連帶受損。

- 當保人會影響自身貸款條件

若你已經在某借款中為人做保,未來你自己要貸款時,銀行可能視你已有擔保責任為風險,降低核貸機率。

- 檢視契約條款

有無「先訴抗辯權」、「保證期間」限制、「替換保人條款」等等。

尤其你簽的是「連帶保證人」要特別注意,因為連帶保證人沒有先訴抗辯權,銀行可能會跳過借款人直接跟你要錢。

貸款「保人」的風險與責任

好,知道了條件,那麼當保人真的只是幫忙嗎?才不是。

如果借款人出事,保人就得站在最前線擋子彈、掏家產。

風險 1 :可能改由保人還清債務

- 如果借款人未能如期還款,銀行依契約可能直接轉向保人請款(尤其是「連帶保證人」情況)。

- 保人可能需要承擔本金、利息、違約金、催收費用等。

有些人以為「欠銀行錢超過 15 年就可以放生」,但實際並不保證保人就可脫身,因為銀行可能透過更換債權憑證延長追債期限。

風險 2 :大幅影響保人的信用與財務狀況

- 若保人被要求還款但無力支付,會對其信用評分造成影響。

- 保人原本的財務規劃可能受影響:名下負債變多、可動用資產變少。

- 若簽的是「連帶保證人」類型,責任幾乎與借款人同級。

風險 3 :退出與解除保人的難度、人際負擔

很多人當初可能「親友需要幫忙」而爽快答應,但事後想退出卻發現條件已經卡住。

是否可以解除、如何解除,要視合約條款及銀行同意與否。

而且當你為了幫別人擔任保人,若對方真的出了狀況,這可能不只是還款問題,還會有情感壓力、人際糾葛。

小編曾聽過有個人爽快簽約,結果對方跑路,導致變賣房子抵債……雖然他的家人沒有責怪他,但在那個人內心一直對此感到後悔,為什麼要一時為了義氣,就犧牲其他家人的生存條件?

這點在合約文本裡看不到,但是真的存在——當保人,保的不只是自己,還有家人的幸福。

怎麼「選對」保人?給借款人與保人雙方的思考建議

不論你是正在考慮找保人,或被邀請當保人,以下是一些建議,幫你更成熟地決定。不是命令,只是參考。

給借款人

- 還款責任自己擔

在你信用或收入不夠強時,找保人是可選路。

但也別把它當「替代責任」:你還是核心還款人。

- 保人條件要比你好

選保人時,確保對方條件確實比你穩定,三個臭皮匠勝不過一個諸葛亮。

銀行審核時,保人條件好才可以提升你過件機率。

- 清楚告知保人責任

保人你貸款的用途、金額、分期長度、還款方式。

讓保人有知情選擇,也別為了他拒絕而惱羞成怒,影響感情。

- 準備好所有文件

雙方的收入證明、職業證明、信用記錄、負債比等。

銀行審核會比你想像中嚴。

給保人

- 掂量自身風險

如果借款人真的還不起,你能不能承擔?你的財務狀況會受什麼影響?

- 仔細確認契約條款

你是不是「連帶保證人」?你的責任與條件是什麼?一旦簽了,很難反悔。

- 要求「退出方案」或「替代方案」

例如借款人條件改善後,是否可以解除保人或更換保人?

雖不常見,但值得詢問銀行。

- 保持良好信用記錄

你自己信用要維持好、負債比要合理,因為你的條件也會被銀行評估。

- 自我內心衡量

你是否同意該借款額、期數、用途?你願不願意為此承擔心理與財務壓力?你的家人是否同意這件事情?

寫給「正在考慮當保人」的你:內心對話與檢查清單

現在,若你坐在桌前、有人邀你當保人,你可以用這個檢查清單問自己。

你不需要盲從,提醒自己:這是你的人生,你有選擇。

- 我是否真正理解貸款保人的條件與責任?

當保人後,我的責任有多大?我是「一般保證人」還是「連帶保證人」?

- 我的財務狀況是否安全?

如果借款人無法還,我是否有能力代為償還?

- 我的信用紀錄是否良好?

若未來我自己需要申請貸款,這次承保是否會影響?

- 這筆貸款會用在哪、風險多大?

借款人的還款能力是否可信?他一定要借這筆款的原因是什麼?

- 借款人是否願意讓我仔細檢查合約?

我可以先看到「當保人的契約條款」嗎?看不到還簽個屁,被賣了都不知道。

- 有沒有未來可以選擇退出的可能性?

如果借款人條件改善,或是哪天我們分道揚鑣、不願意繼續當保人,是否有改別的保人或解除保人的可能?

- 我是否願意承擔自己生活品質下降的風險?

如果事情變壞,生活可能變動,包括財務、信用、人際。

如果你在這些問題上有一兩條「猶豫不決」——那並不代表你懦弱,只代表你正在負責任地思考,這很好。

如果你的能力足夠,你可以幫助他人;但如果你本身條件有限,別為了第三者犧牲自己的幸福。

貸款保人條件的常見問答

貸款一定要有保人才符合條件嗎?

不一定,視申請人的信用、收入、負債、評分等條件而定。

若主體條件已足夠,可能不需要有保人。

保人一定要是親屬才符合貸款保人條件嗎?

法律沒有硬性規定保人必須是親屬,但某些金融機構偏好二等親或三等親內人士,畢竟家人跑不掉。

貸款保人條件比借款人好就一定過嗎?

不保證通過,但條件更好可提高過件機率、降低風險,銀行仍會整體審核。

但如果比借款人條件差就不會過,因為借款人本身就是條件不夠才需要主動提出保人。

當保人後可以退出嗎?

退出比較困難,若契約中無明確退出機制,且銀行已接受你作保,要退出需要看當時借款人是否找替代保人、銀行是否同意。

保人會有哪些責任?

若借款人違約,保人可能需還本金、利息、違約金、催收費用等,若是連帶保證人……銀行轉頭就會跟你要錢。

貸款保人條件會被銀行怎樣審查?

銀行會看:工作年資、收入證明、信用卡清償紀錄、貸款繳款紀錄、負債比、名下資產與負債、信用評分……等等。